Setiap orang yang hidup di Indonesia, tidak pernah dibebaskan dari kewajiban perpajakan. Baik orang pribadi maupun badan hukum yang melakukan kegiatan komersial akan dikenakan Pajak Penghasilan atau PPh. Keterlambatan yang berkaitan dengan penyetoran maupun pelaporan akan dikenakan sanksi sesuai dengan ketentuan dan peraturan yang berlaku. Ada beberapa jenis pajak penghasilan. Dalam hal ini akan dibahas PPh Pasal 29 dan 25 sebagai berikut.

Sebagai wajib pajak, Anda tentunya harus menguasai pajak penghasilan yang menjadi tanggung jawab Anda.

Daftar Isi Konten

ToggleApa Itu PPh Pasal 29?

PPh Pasal 29 berdasarkan Undang-Undang Nomor 36 Tahun 2008 mengatur tentang pajak penghasilan yang belum dibayar yang tercantum dalam SPT Tahunan. Dapat dikatakan PPh Pasal 29 merupakan sisa pajak penghasilan yang terutang dalam tahun pajak. Jika pajak penghasilan yang bersangkutan dikurangi dengan pemotongan pajak seperti Pasal 21, 22, 23, 24 dan 25. Dalam hal ini, Anda sebagai wajib pajak diwajibkan untuk membayar pajak terutang sebelum mengajukan permohonan pengembalian pajak tahunan.

Apa Itu PPh Pasal 25?

PPh Pasal 25 yaitu pajak yang dapat dicicil. Tujuan diperkenalkannya pajak penghasilan ini adalah untuk meringankan beban Anda sebagai wajib pajak. Mengingat kewajiban pajak Anda, Anda harus membayarnya dalam waktu satu tahun. Pembayaran pajak ini harus dilakukan secara perorangan dan tidak dapat diajukan oleh orang lain.

Apa Bedanya Pajak Pasal 29 dan 25?

PPh atau PPh Pasal 29 dan PPh Pasal 25 memang cukup sulit dibedakan, apalagi bagi masyarakat awam yang belum mengetahui semua peraturan perpajakan. Jika dua pajak penghasilan akan dikenakan atas penghasilan yang diperoleh oleh organisasi komersial.

Pajak penghasilan berdasarkan Pasal 25 dan 29 dikenakan atas keuntungan yang diperoleh perusahaan dari kegiatan usahanya. Dalam prakteknya, pajak penghasilan atau PPh yang dikenakan kepada wajib pajak badan dapat diangsur selama masa pajak berjalan. Kedua pajak tersebut dimaksudkan untuk meringankan beban pajak wajib pajak dengan cara membayar angsuran atas kredit pajaknya.

Secara khusus, pajak penghasilan atau PPh pasal 25 adalah pajak yang dikenakan kepada wajib pajak atas penghasilan yang diterima dan dibayar secara angsuran. Sedangkan pajak penghasilan Pasal 29 merupakan pajak penghasilan yang kurang dibayar dan dilaporkan dalam SPT Tahunan. Jika PPh Pasal 29 dapat terjadi apabila jumlah pajak yang terutang dalam satu tahun pajak melebihi jumlah kredit pajak. Untuk itu, pajak yang hilang tersebut harus dilunasi sebelum mengajukan SPT Tahunan.

Jika melihat peraturan perundang-undangan perpajakan, dapat disimpulkan bahwa PPh Pasal 25 dan PPh Pasal 29 hanyalah istilah. Dimana istilah tersebut menjelaskan pasal UU PPh yang mengaturnya.

Yang dimaksud dengan PPh Pasal 25 adalah jenis penyetoran atau kewajiban perpajakan diatur dalam Pasal 25 Undang-Undang Pajak Penghasilan. Sedangkan PPh 29 berarti jenis setoran atau kewajiban perpajakan diatur dalam pasal 29 UU PPh.

PPh Pasal 25 dapat disebut rencana angsuran, yaitu pembayaran pajak yang dibayarkan setiap bulan selama tahun pajak yang bersangkutan. Yang terakhir harus dibayar pada tanggal 15 bulan berikutnya, dan laporan harus dibayar paling lambat tanggal 20 bulan berikutnya.

Tarif Pajak Pasal 29 Tahun 2020

Sedangkan pph yang kurang dibayar (PPh Pasal 29) dapat disebut sebagai bentuk pelunasan, yaitu defisit pajak yang terutang pada akhir tahun pajak dan terutang paling lambat sebelum penyampaian SPT Tahunan.

Bagi sebagian wajib pajak, PPh Pasal 25 dikalikan dengan jumlah penghasilan atau omzet setiap bulannya. Terhadap PPh Pasal 29 yang harus dikembalikan, sisa pajak penghasilan dikurangi dengan jumlah PPh Pasal 25 yang telah dibayar.

Perlu diketahui bahwa bagi Wajib Pajak badan, iuran PPh 25 adalah pajak penghasilan yang dibayarkan pada tahun sebelumnya dikalikan 12. Terhadap pajak penghasilan pasal 29 yang harus dibayar, pajak penghasilan adalah iuran.

Bagaimana Cara Menghitung Pajak Pasal 29?

Berikut tarif dan rumus penghitungan pajak penghasilan pasal 29:

- Pasal 29 Tarif Pajak Penghasilan bagi Pengusaha Orang Pribadi. Pajak penghasilan yang dibayarkan berdasarkan item 25 = 0,75 x total pendapatan / omset per bulan.

- Pasal 29 Tarif Pajak Penghasilan bagi Wajib Pajak Badan. Angsuran PPh Pasal 25 = PPh terutang tahun lalu x 12 (bulan)

Adapun mekanisme pembayarannya, baik Pajak Penghasilan Pasal 29 dan 25 sebenarnya serupa, karena kedua pajak tersebut dikenakan atas keuntungan perusahaan. Rencana angsuran tersebut dimaksudkan untuk mengurangi beban pajak di akhir tahun.

![Daftar Upah Pekerja [List of Labour Cost] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Daftar-Upah-Pekerja-List-of-Labour-Cost-di-Accurate-5.webp)

![Fitur Daftar Saldo Akun [Account Balance] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Fitur-Daftar-Saldo-Akun-Account-Balance-di-Accurate-5.webp)

![Membuka Fitur Formulir Penerimaan [Deposit] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Membuka-Fitur-Formulir-Penerimaan-Deposit-di-Accurate-5.webp)

![Melihat Daftar Formulir Penerimaan [Deposit] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Melihat-Daftar-Formulir-Penerimaan-Deposit-di-Accurate-5.webp)

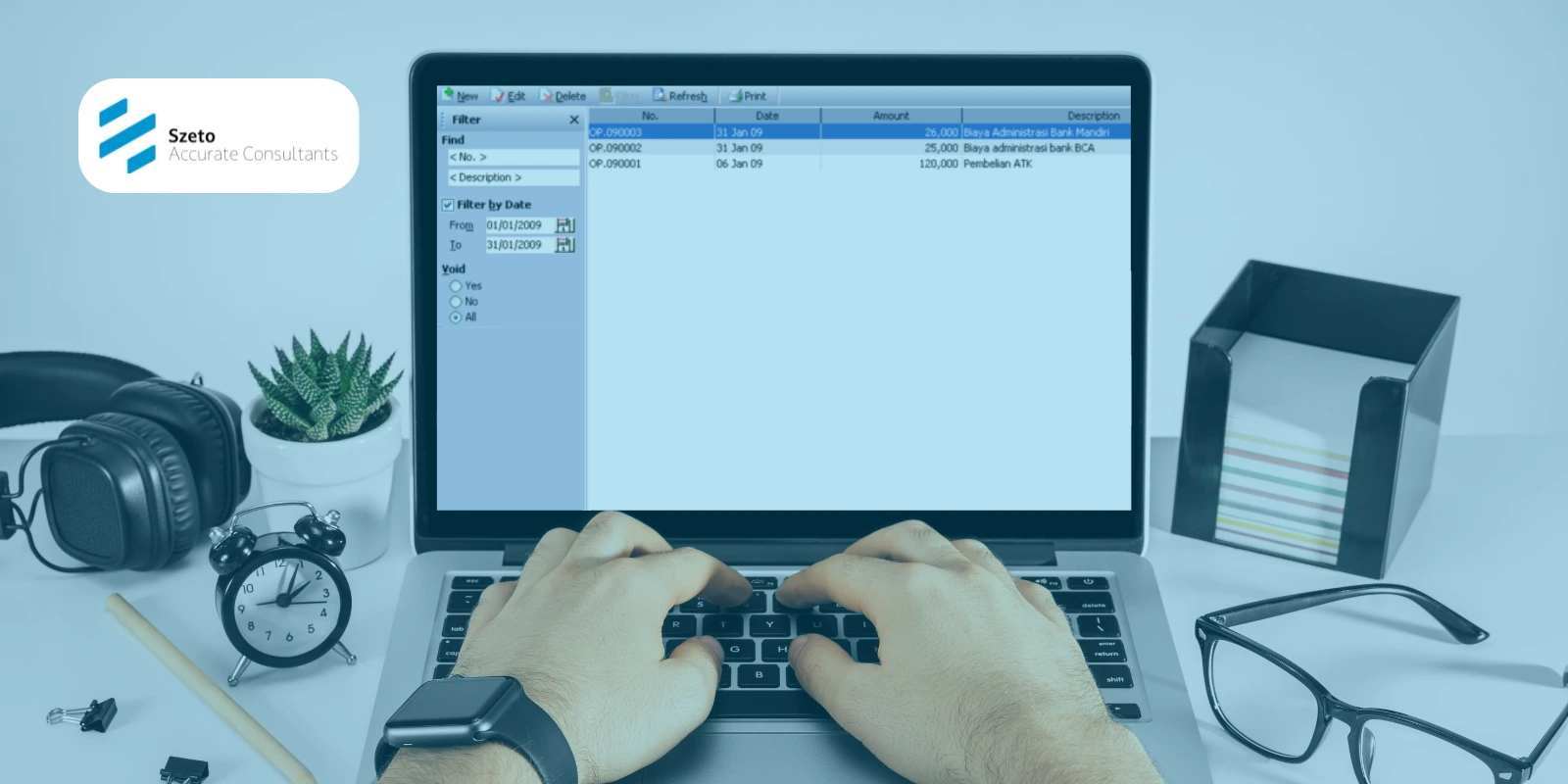

![Fitur Formulir Pembayaran [Form Payment] pada Accurate](https://www.szetoaccurate.com/wp-content/uploads/Fitur-Formulir-Pembayaran-Form-Payment-pada-Accurate-5.webp)

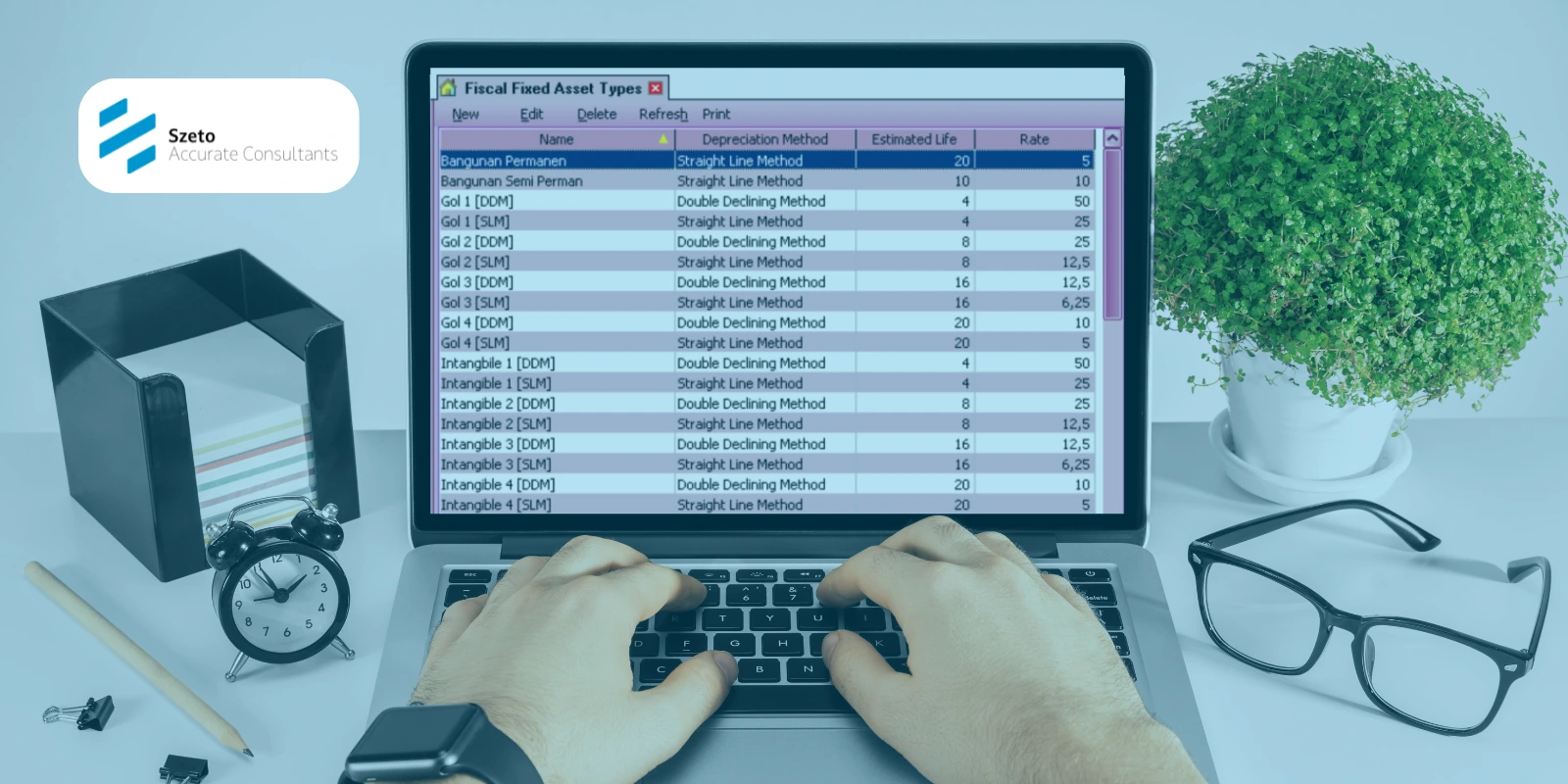

![Daftar Aktiva Tetap [List Of Fixed Asset] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Daftar-Aktiva-Tetap-List-Of-Fixed-Asset-di-Accurate-5.webp)

![Formulir Aktiva Tetap Baru [New Fixed Asset] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Formulir-Aktiva-Tetap-Baru-New-Fixed-Asset-di-Accurate-5.webp)

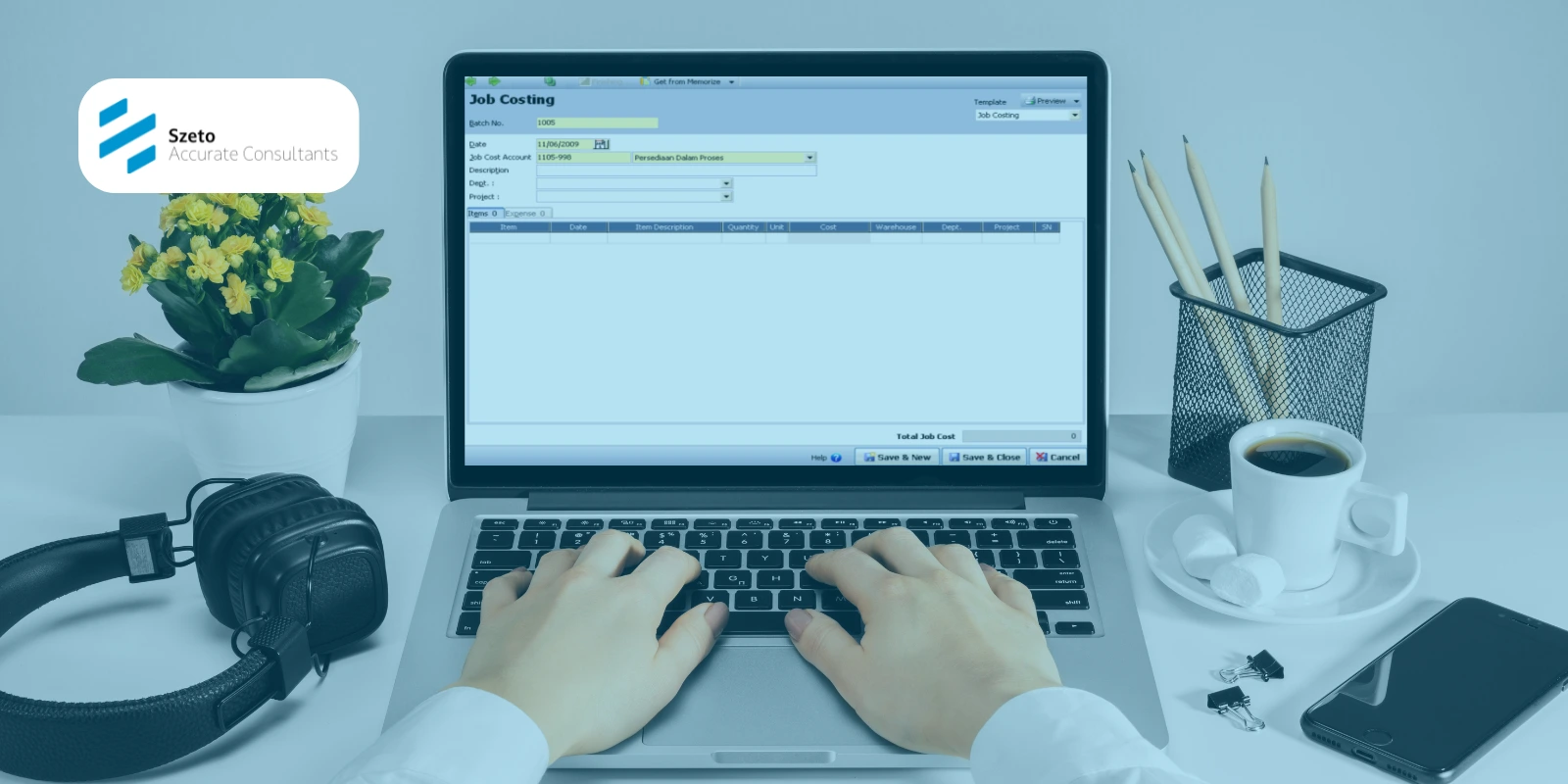

![Aktivitas Roll Over [Finishing Job Costing] di Accurate](https://www.szetoaccurate.com/wp-content/uploads/Aktivitas-Roll-Over-Finishing-Job-Costing-di-Accurate-5.webp)

![Flow Proses Pencatatan Klaim Barang [RMA] pada Accurate](https://www.szetoaccurate.com/wp-content/uploads/Flow-Proses-Pencatatan-Klaim-Barang-RMA-pada-Accurate-5.webp)